雇用者給与等支給額が増加した場合の法人税額の特別控除制度 (所得拡大促進税制)

1はじめに

所得拡大促進税制は、法人及び個人事業主が使用人に対する給与等の支給額を増加させた場合に、一定の要件のもと増加額の10%(法人税額(個人事業主の場合は所得税額)の10%(中小企業者等は20%)を限度)を税額から控除する制度です(措法42の12の4)。平成26年度税制改正において、個人の所得水準の改善を通じた消費喚起をさらに推進するため、適用要件が緩和されました。

平成25年中に1人平均賃金を引き上げた、または引き上げる予定の企業は79.8%、改定率は1.5%と平成24年を上回っており(厚生労働省、平成25年賃金引上げ等の実態に関する調査)、平成26年度税制改正により所得拡大促進税制の適用件数が増加するものと思われます。

なお、本稿では断りがない限り法人を前提とし、平成26年税制改正後の規定をもとに説明します。

2制度の概要

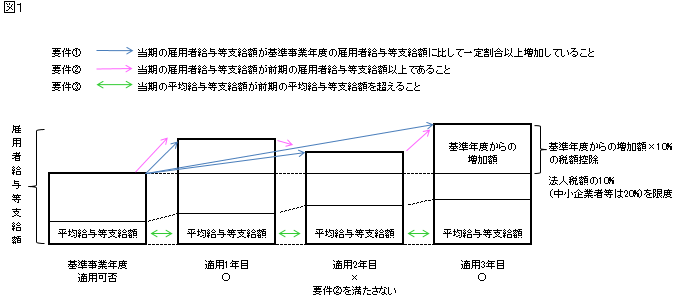

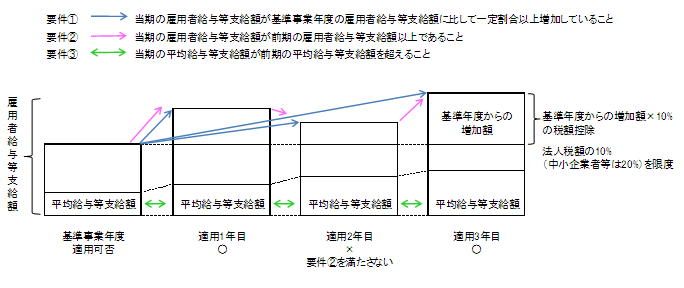

青色申告法人が平成25年4月1日から平成30年3月31日までに開始する各事業年度において、国内雇用者に対して給与等を支給する場合において、その法人の適用事業年度の雇用者給与等支給額が基準事業年度の雇用者給与等支給額に比して一定割合以上増加などの要件を満たしたときは、その雇用者給与等支給額の増加額の10%(税額控除限度額)を法人税額から控除(税額控除上限額:法人税額の10%(中小企業者等は20%)を限度)する制度です。

適用にあたっては、給与等の支給額に関して3つの要件があり、要件によって判定に用いる給与等の範囲が異なります(3.適用要件参照)。

なお、雇用者の数が増加した場合の法人税額の特別控除制度(雇用促進税制、措法42の12)と同時に適用することはできません。

3適用要件

所得拡大促進税制の適用を受けるためには、以下の3つの要件をすべて満たすことが必要です。

| 要件 | 判定基準 | 内容 |

| 要件① | 総額ベース | 適用事業年度(以下「当期」といいます)の雇用者給与等支給額が基準事業年度の雇用者給与等支給額に比して一定割合以上増加していること |

| 要件② | 総額ベース | 当期の雇用者給与等支給額が前期の雇用者給与等支給額以上であること |

| 要件③ | 平均ベース | 当期の平均給与等支給額が前期の平均給与等支給額を超えること |

適用のイメージ図

以下にそれぞれの要件の詳細について説明します。

(1)要件①

当期の雇用者給与等支給額が基準事業年度の雇用者給与等支給額に比して一定割合以上増加していること

●雇用者

その法人の使用人(役員、役員の特殊関係者、使用人兼務役員を除く)で、国内に所在する事業所につき作成された労働基準法108条に規定する賃金台帳に記載された者(国内雇用者)をいいます。

・①使用人であること、②賃金台帳へ記載すること、③国内勤務であること、がポイントです。

・使用人の範囲は、正社員、パートタイマー等の雇用条件の別、雇用保険加入の有無にかかわりません。

・役員の特殊関係者とは、役員の親族、役員と事実上婚姻関係と同様の事情のある者等を指し、これらの者は雇用者に含まれません。

・労働者派遣法42条「派遣先管理台帳」の記載対象である派遣社員は、賃金台帳の記載対象でないため雇用者に含まれません。

・海外赴任者は国内勤務でないため、国内雇用者に含まれません。

●給与等

所得税法28条第1項に規定する給料、賃金、賞与等で、各事業年度の所得の金額の計算上、損金の額に算入されるものをいいます。

・退職手当や使用人兼務役員の使用人分給与は、給与等に含まれません。

・当期中に支給されておらず、未払計上した締後給与等で当期に損金経理されたものも給与等に含まれます。

・給与等の支給に充てるため他の者から支払を受ける金額(補助金等)は、雇用者給与等支給額の計算上控除します。

●基準事業年度

平成25年4月1日以後に開始する各事業年度のうち最も古い事業年度開始の日の前日を含む事業年度をいいます。

・例1 3月決算法人の場合 平成24年4月1日~平成25年3月31日の事業年度

・例2 9月決算法人の場合 平成24年10月1日~平成25年9月30日の事業年度

●一定割合

適用事業年度によって判定に用いる割合が異なります。

| 適用事業年度 | 割合 |

| 平成27年4月1日前開始事業年度 | 2%以上 |

| 平成27年4月1日~平成28年3月31日開始事業年度 | 3%以上 |

| 平成28年4月1日~平成30年3月31日開始事業年度 | 5%以上 |

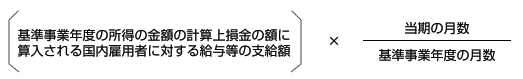

●当期の月数と基準事業年度の月数が異なる場合

次の算式により計算した金額を基準事業年度の雇用者給与等支給額とします。

(2)要件② 総額ベース判定

当期の雇用者給与等支給額が前期の雇用者給与等支給額以上であること

・雇用者給与等支給額の計算方法は要件①と同様です。

・当期の月数と前期の月数が異なる場合は、前期の雇用者給与等支給額は以下の通り計算します。

(3)要件③

平均ベース判定 当期の平均給与等支給額が前期の平均給与等支給額を超えること

●平均給与等支給額

次の算式で計算した金額をいいます。

継続雇用者給与等支給額÷継続雇用者給与等支給者数

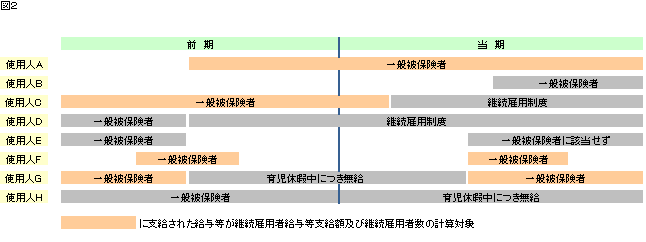

・継続雇用者とは、当期及び前期において給与等の支給を受けた国内雇用者をいいます。

・継続雇用者のうち、継続雇用制度対象者に対して支給した給与等は継続雇用者給与等支給額に含まれません。

・継続雇用者給与等支給額は、いわゆる雇用保険の一般被保険者に係る給与等支給額をいいます。

・要件①②と要件③で計算対象者が異なります。要件③では、要件①②での計算対象者である国内雇用者のうち継続雇用者に絞り込んで平均給与等支給額を計算します。

・平均給与等支給額は所得拡大促進税制の適用要件の判定のみに用い、税額控除限度額の計算には用いません。

| 使用人 | 給与等の支給状況及び雇用保険の加入状況 | 計算対象の判定 対象○、対象外× |

| A | 前期(一般被保険者)及び当期(一般被保険者)において給与等の支給がある者 | ○ |

| B | 当期(一般被保険者)にしか給与等の支給がない者 | × |

| C | 前期(一般被保険者)及び当期(一般被保険者、年の中途より継続雇用制度)において給与等の支給がある者 | ○ (一部) |

| D | 前期(一般被保険者、年の中途より継続雇用制度)及び当期(継続雇用制度)において給与等の支給がある者 | × |

| E | 前期(一般被保険者)及び当期(一般被保険者でない)において給与等の支給がある者 | × |

| F | 前期(一般被保険者)及び当期(一般被保険者)において給与等の支給がある者 | ○ |

| G | 前期(一般被保険者)及び当期(一般被保険者)において給与等の支給があり、前期及び当期に育児休暇により給与等の支給がない期間がある者 | ○ (一部) |

| H | 前期(一般被保険者)に給与等の支給があり、当期は育児休暇により給与等の支給がない者 × | × |

なお、要件③で継続雇用者に該当しない使用人の給与等支給額も、要件①②の判定及び税額控除限度額の計算における雇用者給与等支給額に含みます。

4.実務上のポイント

(1)雇用者給与等支給額等の計算

・法人税申告書の作成上、別表6(20)を使用します。

・要件③の平均給与等支給額の計算上、継続雇用者給与等支給額、継続雇用者数を月別に把握しなければなりません。

・適用期間が平成30年3月31日までとなっていますので、当期に所得拡大促進税制を適用できない場合でも来期以降の適用を見据えて、基準事業年度の雇用者給与等支給額及び当期の平均給与等支給額の判定基礎資料を予め作成しておくことをおすすめします。

(2)3月決算以外の法人の場合

9月決算法人の場合、平成24年10月1日から平成25年9月30日が基準事業年度となります。よって、平成26年9月期決算においては、当期の雇用者給与等支給額が前期の雇用者給与等支給額と比して2%以上増加していれば自動的に要件②も満たすことになります。

(3)新設法人の場合

新設法人は、1円でも雇用者給与等支給額があれば設立事業年度から所得拡大促進税制の適用を受けることができます。

基準事業年度の雇用者給与等支給額は、設立事業年度の雇用者給与等支給額の70%とされ、雇用者給与等支給額の増加割合は30%となりますので、要件①を満たすことになります。

前期の雇用者給与等支給額は0円とされるので、要件②を満たすことになります。

当期 継続雇用者の給与等支給額、継続雇用者の給与等支給者数は1、

前期 継続雇用者の給与等支給額0、継続雇用者の給与等支給額は1

とされるので、(当期)1/1>(前期)0/1となり、要件③を満たすことになります。

5.経過措置

3月決算法人については、以下の要件をすべて満たした場合には、経過措置の適用が考えられます。

(1)平成26年4月1日以後最初に終了する事業年度(以下「特例年度」といいます)において、改正後の要件をすべて満たすこと

(2)平成25年4月1日以後に開始し平成26年4月1日前に終了する事業年度(以下「経過年度」といいます)に、改正前の要件は満たされないものの、改正後の要件をすべて満たすこと

これらの要件をすべて満たすと、次の算式の通り、特例年度において経過年度の雇用者給与等支給増加額の10%相当額が税額控除限度額に上乗せされます。

また、税額控除上限額も次の算式の通り拡大されます。

なお、改正前の要件をすべて満たしているにもかかわらず所得拡大促進税制を適用しなかった場合には、この経過措置を適用することはできません。あくまで、平成26年4月1日以後最初に終了する事業年度において改正前の要件を満たさず、かつ、改正後の要件を満たした場合に限って経過措置が適用されます。

(参考)

平成26年度税制改正の内容は下表の通りです(赤字が改正点)。

| 改正点 | 改正前 | 改正後 | ||||||

| 適用年度 | 平成25年4月1日~平成28年3月31日までの間に開始する各事年度 | 平成25年4月1日~平成30年3月31日までの間に開始する各事業年度 | ||||||

| 要件① | 雇用者給与等支給増加割合が5%以上 | 左記の割合の緩和

|

||||||

| 要件③ | 国内雇用者(日々雇い入れられる者を除く)に対する平均給与等支給額が比較平均給与等支給額以上であること | 継続雇用者に対する平均給与等支給額が比較平均給与等支給額を上回ること |

以上

2014/10 税理士法人 大和